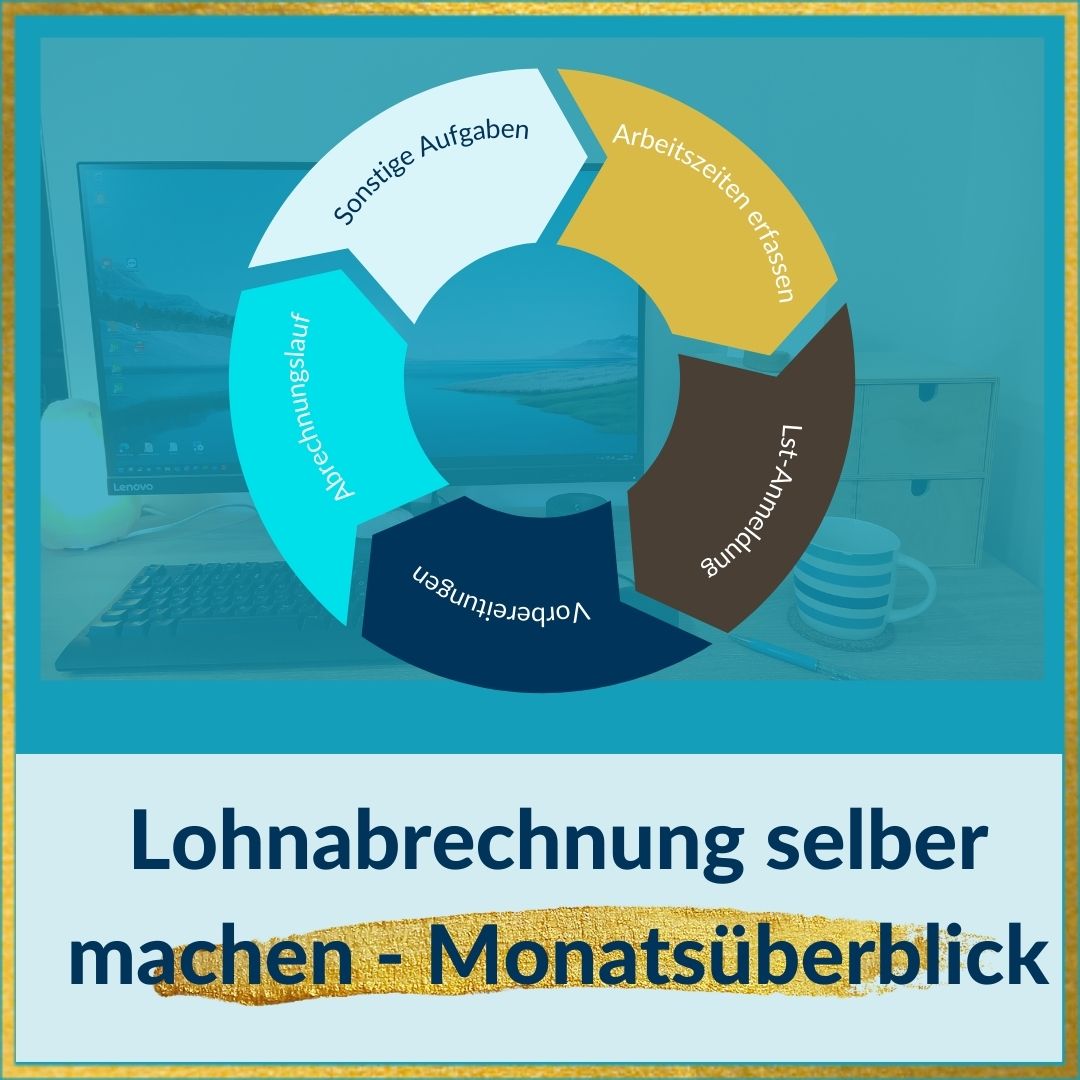

Um die Lohn- und Gehaltsabrechnung für Mitarbeiter selbst zu machen, verschaffe dir vorab einen Überblick über die anfallenden Aufgaben. In diesem Blogartikel nehme ich dich mit in einen Monat der Entgeltabrechnung. Ich liste hier die verschiedenen Etappen auf, damit ein Abrechnungslauf reibungslos läuft und die To-Dos drum herum nicht vergessen werden.

Inhaltsverzeichnis

Monatsanfang: Arbeitszeitnachweise erfassen und buchen

Sobald die Stunden eines Monats erfasst sind – egal ob händisch oder digital – mache ich mich an die Arbeitszeitnachweise bzw. Stundenzettel. Seit ein paar Monaten erfassen wir die Arbeitszeiten digital. Das heißt nicht, dass alles automatisch geht, aber immerhin einfacher und schneller als in der Papiervariante. Ich prüfe grob die aufgezeichneten Zeiten und ergänze bei Bedarf manuell Arbeitszeiten, die nicht digital erfasst wurden, z. B. Besprechungen oder Zeiten der Azubis. Ist alles aufgenommen, werden die Arbeitszeiten berechnet und mit der Soll-Zeit abgeglichen. Die Abweichung von der Soll-Zeit wird als Plus- oder Minusstunden auf das Arbeitszeitkonto gebucht. Nun wissen die Mitarbeiter, wo sie stundenmäßig stehen.

Spätestens am 10. des Monats: Lohnsteueranmeldung verschicken

Wer seine Buchhaltung selber macht, kennt diesen 10. Tag des Monats bestens: die Umsatzsteuervoranmeldung ist fällig! So auch bei der Lohnabrechnung. Immer zum 10. des Folgemonats muss die Lohnsteueranmeldung ans Finanzamt gesendet werden. Dank einer Lohnprogramm-Software ist das kein Hexenwerk. Drauf schauen ist trotzdem wichtig. Passen die Anzahl der Mitarbeiter, der Förderbetrag für die BAV und der ausgewiesene Betrag? Ja? Dann versenden. Nein? Dann kannst du in diesem Moment eigentlich nichts mehr machen. Korrekturen sind erst im Folgemonat möglich. Bei groben Fehlern sprich mit deinem Finanzamt.

Nachdem die Lohnsteueranmeldung verschickt ist, kann der Monatswechsel gemacht werden. Hier auf Hinweise des Lohnprogramms achten, um den Monatswechsel korrekt durchzuführen.

Ab dem 20. des Monats: Abrechnungslauf vorbereiten

So, langsam nähern wir uns der eigentlichen Lohn- und Gehaltsabrechnung. Da die Beitragsnachweise spätestens am 6.letzten Arbeitstag versendet werden müssen, schaue ich vorab immer, wann das im jeweiligen Monat ist (oder klicke hier für die Übersicht 2024). Danach richte ich die vorher zu erledigenden Arbeiten aus.

Überlege:

- Musst du Zeitzuschläge des Vormonats eingeben?

- Sind Urlaubs- und Kranktage des aktuellen Monats zu erfassen?

- Prämien, Boni, Urlaubs-/Weihnachtsgeld eingeben (z. B. Inflationsausgleichsprämie etc.)

- Gibt es Mitarbeiter*innen, die aus der Lohnfortzahlung fallen? Dann muss eine Unterbrechung eingegeben werden, damit der Lohn korrekt gerechnet wird!

- Hast du schwangere Mitarbeiterinnen, für die Mutterschaftsgeld erfasst werden muss?

- Oder Mitarbeiterinnen im Beschäftigungsverbot, für die Ausgleichzahlungen anstehen?

- Inwieweit kann das durch die Exportdatei aus der Zeiterfassung übertragedn werden und was davon braucht eine manuelle Bearbeitung?

- Für bestimmte Branchen sind evtl. noch andere Sachen zu berücksichtigen!

Erst wenn ich sicher bin, dass alles erfasst ist, kann ich die Entgeltabrechnung starten.

Lohnabrechnung - der Abrechnungslauf

Der Hauptteil der Entgeltabrechnung ist etwas komplexer, weshalb ich diesen in einzelne Abschnitte unterteile. Kern der Abrechnung sind die Beitragsnachweise. Sobald diese erstellt sind, kannst du durchschnaufen und den Rest in den Tagen danach erledigen.

Beitragsnachweise

Wie vorher bereits erwähnt, müssen die Beitragsnachweise mit den anfallenden Sozialversicherungsbeiträgen spätestens am sechstletzten Arbeitstag elektronisch verschickt werden, damit sie am fünftletzten Arbeitstag um 0:00 Uhr bei den Krankenkassen vorliegen. Diese ziehen die Beiträge rigoros am drittletzten Arbeitstag eines Monatss ein. Wenn ihnen die Beitragsnachweise bis dahin nicht vorliegen, werden die Beträge geschätzt und vom Arbeitgeberkonto abgebucht. Dadurch ergeben sich Korrekturen und Abgleicharbeiten, die keiner braucht – ganz zu schweigen von der Zeit, die dadurch verschwendet wird … Also, immer schön rechtzeitig die Beitragsnachweise verschicken.

Lohnscheine

Laut § 108 GewO ist der Arbeitgeber verpflichtet, eine Abrechnung in Textform bereitzustellen. Lohnscheine erstellt jede Lohnsoftware auf Knopfdruck. Eintüten und an die Mitarbeiter verteilen – fertig. Wenn du kein Lohnprogramm nutzt und die Lohnscheine mit Word oder Excel erstellst, musst du einiges beachten, um die GoBD-Konformität einzuhalten. Nähere Infos dazu findest du z. B. bei Haufe.

Egal ob du die Lohnscheine in Papierform oder per E-Mail an die Mitarbeiter verteilst, es müssen immer bestimmte Richtlinien beachtet werden! Nähere Infos dazu gibt es z. B. bei Datenschutzexperte.de.

DEÜV-Meldungen

DEÜV ist die Datenerfassungs- und Übermittlungsverordnung. Sie regelt das elektronische Meldeverfahren zwischen Arbeitgebern und den Sozialversicherungsträgern. Wenn neue Mitarbeiter hinzukommen oder Mitarbeiter wegfallen, muss eine DEÜV-Meldung abgegeben werden. Das geht ganz einfach über ein Lohnprogramm oder alternativ über das neue SV-Meldeportal. Analog zur DEÜV-Meldung erfolgt bei sozialversicherungspflichtigen Mitarbeiter*innen noch die Elstam-Meldung (steuerliche Meldung beim Finanzamt).

Am Jahresende bzw. im Januar des Folgejahres sind die Jahresmeldungen für alle Mitarbeiter*innen zu erstellen.

Entgeltbescheinigungen

Hast du Mitarbeiter, die im aktuellen Abrechnungsmonat aus der Entgeltfortzahlung fallen, weil sie länger als 6 Wochen krank waren oder in den ersten 4 Wochen des Beschäftigungsverhältnisses krank sind? Für diese Mitarbeiter ist eine Entgeltbescheinigung zu versenden, damit die Krankenkasse das Krankengeld berechnen kann. Die Pflicht des Arbeitgebers zur Abgabe einer Verdienstbescheinigung ergibt sich aus der Entgeltbescheinigungsverordnung (EBV).

Erstattungsanträge

Bei weniger als 30 Mitarbeitern (umgerechnet auf Vollzeitstellen) zahlst du in die U1-Versicherung, damit du dir für kranke Mitarbeiter einen vorher gewählten Prozentsatz vom Lohn erstatten lassen kannst. Die Erstattungsanträge erledige ich auch im Zuge der Entgeltabrechnung.

Erstattet bekommst du auch Lohn/Gehalt von Mitarbeiterinnen im Beschäftigungsverbot. Sie bekommen ihr Entgelt ganz normal weiterbezahlt (als Ausgleichszahlung). Du kannst dir den gezahlten Lohn im Rahmen der U2-Erstattung wieder von den Kassen zurückholen. Das klappt inzwischen alles sehr gut über den elektronischen Weg im Lohnprogramm.

Lohn- und Gehaltszahlungen

Sind alle Meldungen, Beitragsnachweise etc. erstellt, können wir den Zahlungsverkehr erledigen. Über das Lohnprogramm wird eine Zahlungsdatei auf dem Rechner gespeichert und übers Online-Banking hochgeladen. Als Sammelüberweisung werden die Löhne und Gehälter den Konten der Mitarbeiter zugeordnet. Einfach das gewünschte Auftragsdatum eingeben – fertig. Funktioniert perfekt!

Und so schließt sich der Kreis. Kaum sind wir am Monatsende angekommen, fängt das Ganze wieder von vorne an …

Sonstige Aufgaben rund ums Personal und Lohnabrechnung

Zwischen den einzelnen Arbeitsschritten der Entgeltabrechnung sind noch folgende Aufgaben zu tun, für die genug Zeit eingeplant werden sollte:

- Vertragsänderungen bei neuen Stunden-/Vergütungsvereinbarungen

- Arbeitsverträge für neues Personal aufsetzen

- Bescheinigungen, z. B. am Ende der Lohnfortzahlung oder für die Berechnung von Arbeitslosengeld

- Neue Mitarbeiter anlegen, d. h. alle Daten im Programm erfassen

- Krankmeldungen (eAU) müssen elektronisch erfasst und bei den Kassen abgerufen werden

- Meldungen von Schwangerschaften sowie Beantragung von Beschäftigungsverboten

- Rückmeldungen regelmäßig abrufen (z. B. Mitgliedsbestätigung für neue Mitarbeiter von der Krankenkasse)

- Sondermeldungen abgeben für die Rentenberechnung oder den Versorgungsausgleich

- Kündigungen/Abmahnungen aufsetzen, wenn nötig

- Auswertungen und Statistiken für die Chefetage und für die Schwerbehindertenabgabe, U1-Umlage etc.

- Mitarbeiterdaten anpassen, z. B. bei Umzug oder neuer Bankverbindung

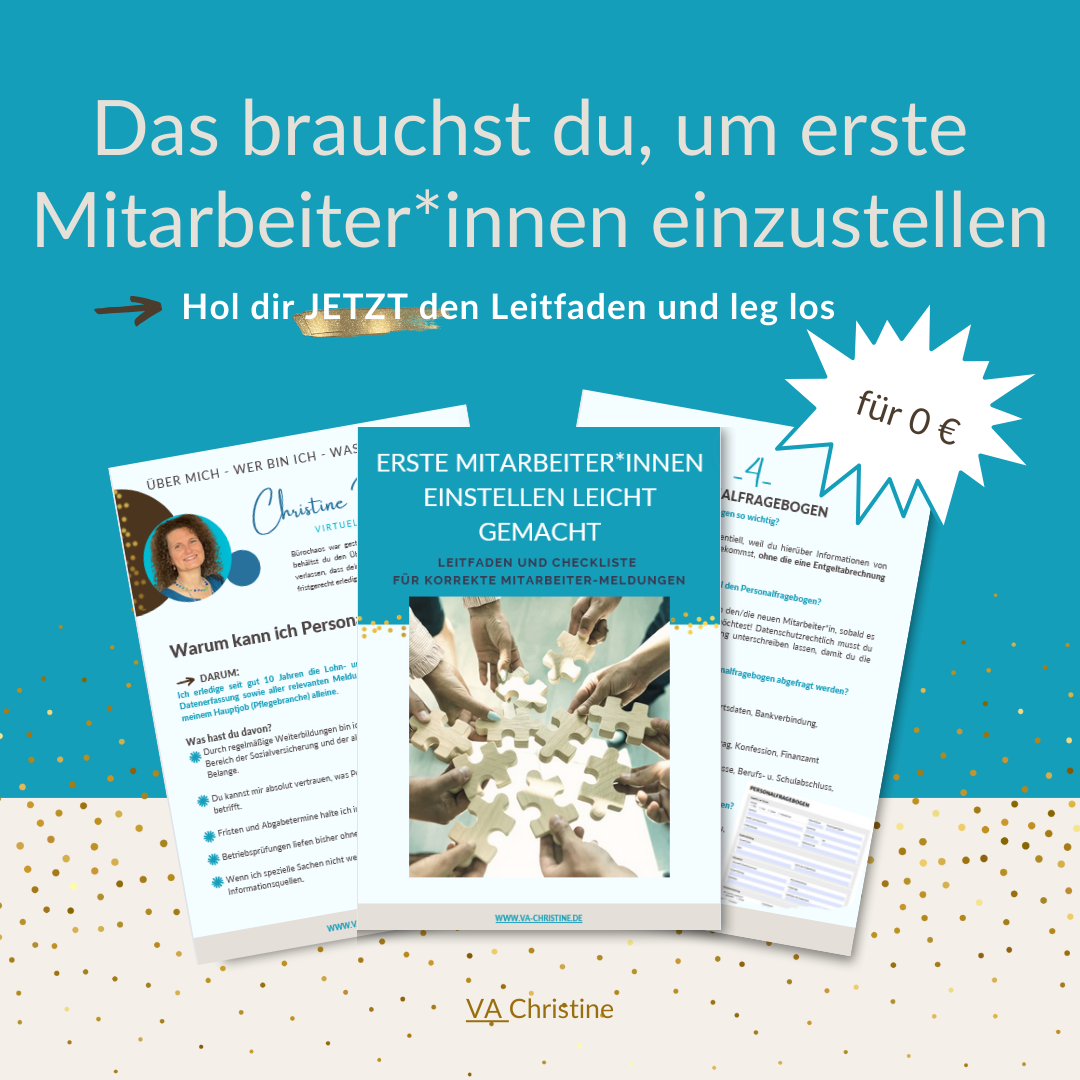

Mitarbeiter*innen einstellen leicht gemacht - Checkliste für 0 €

Und falls du gerade an dem Punkt stehst, dass du zum ersten Mal neue Mitarbeiter*innen einstellen willst, habe ich was für dich!

Schau dir meine 0€-Checkliste dazu an: Button anklicken, eintragen und schon flattert die Checkliste in dein Postfach.